Sophie Thurner - Die andere Welt hinter Geld

Sophie Turner

Finanzexpertin

Sophie Turner ist Finanzexpertin und war über zehn Jahre in diversen Institutionen tätig. Letztendlich widmete sie sich allerdings ihrer Berufung: der Vermittlung ihres Finanzwissens und der Förderung von Finanzkompetenzen. Dafür gründete sie sogar ein Startup namens „Beatvest“. Ihre Arbeit konzentriert sich darauf, Menschen dabei zu helfen, ein besseres Verständnis für Geld zu entwickeln und die psychologischen und verhaltensökonomischen Hintergründe von finanziellen Entscheidungen zu beleuchten, um deren finanzielle Gesundheit zu fördern.

Geld spielt fast in allen Lebensbereichen eine Rolle. Obwohl wir das Thema „Geld“ zunächst nicht unbedingt mit „Gesundheit“ in Verbindung bringen würden, bildet es weltweit den Hauptstressfaktor für Menschen.

Finanzielle Gesundheit ist ein wesentlicher Bestandteil der Gesamtgesundheit und zahlreiche Studien belegen den Zusammenhang finanziellen Stresses mit dem allgemeinen Wohlbefinden. Ein Drittel der Befragten gab bei einer Untersuchung an, dass finanzieller Stress sich negativ auf ihre psychische Gesundheit auswirke und zu Schlafproblemen sowie einem geminderten Selbstwertgefühl führe. Es ist bemerkenswert, dass die fünf größten Ängste der Deutschen direkt mit Geld und Finanzen in Verbindung stehen, darunter der Anstieg der Mieten, Lebenserhaltungskosten und Steuern. Diese Ängste zeigen deutlich, wie stark finanzielle Belastungen das Leben und die Wahrnehmung beeinflussen können.

In Anbetracht dieser Tatsachen wird deutlich, wie wichtig es ist, über das nötige Wissen im Umgang mit Finanzen zu verfügen. Eine fundierte Auseinandersetzung mit den eigenen Finanzen kann helfen, finanzielle Ängste zu mindern und ein stabileres Fundament für die eigene Gesundheit zu schaffen.

Inflation, niedrige Zinsen, Altersarmut

Die Inflation führt dazu, dass die Preise für Güter und Dienstleistungen kontinuierlich steigen, sodass die Kaufkraft des Geldes abnimmt. Dies bedeutet, dass das Geld, das wir heute sparen, in Zukunft weniger wert sein wird bzw. bereits ist. Durch niedrige Zinsen wird dieser Effekt noch verstärkt, da die Rendite auf Ersparnisse nicht ausreicht, um mit der Inflation Schritt zu halten.

Altersarmut ist ein weiteres zunehmendes Problem. Daten aus Deutschland zeigen, dass Frauen im Durchschnitt eine um beinahe 40% niedrigere Rente als Männer erhalten. Ursachen hierfür sind unter anderem der Gender Pay Gap sowie Phänomene wie Teilzeitarbeit aufgrund von Kinderbetreuungspflichten. Jede sechste Person im Rentenalter ist von Altersarmut betroffen. Angesichts dieser Entwicklungen ist es von entscheidender Bedeutung, frühzeitig Maßnahmen zu ergreifen, um finanzielle Vorsorge zu treffen und langfristig für den Ruhestand vorzusorgen.

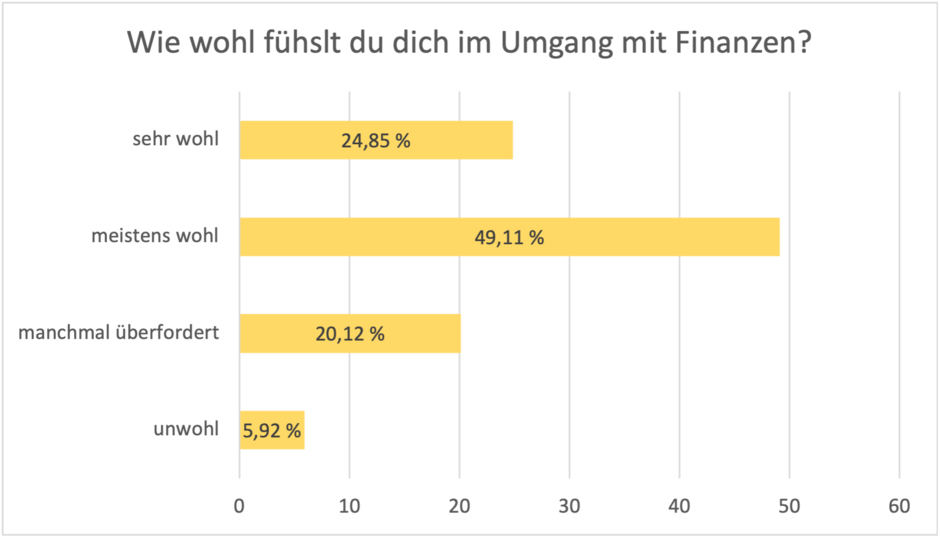

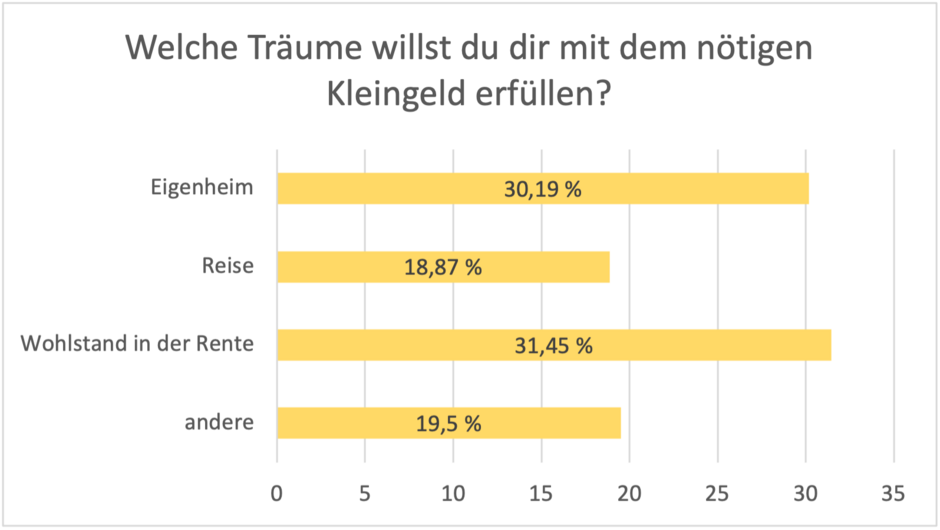

Aber Finanzen müssen nicht immer nur als notwendige Pflicht angesehen werden, der Umgang mit ihnen kann uns auch Spaß bereiten und die Möglichkeit bieten, uns Träume zu erfüllen, wobei der Wunsch nach Wohlstand in der Rente über alle Generationen hinweg sehr präsent erscheint.

Money mindset

Schulden

Die Basis finanzieller Stabilität bilden Schulden bzw. deren Abwesenheit. Diese können in verschiedene Kategorien unterteilt werden: gut und schlecht.

Gute Schulden sind Investitionen, die langfristig einen Wert generieren und sich auszahlen können. Ein Beispiel hierfür ist eine Investition in Bildung, wie in ein Studium, das später zu einem besseren Job und einem höheren Einkommen führen kann. Auch Immobilienkredite können als gute Schulden betrachtet werden, da der Wert von Immobilien im Laufe der Zeit steigen kann und die monatlichen Kreditzahlungen oft planbarer sind als Mietkosten, insbesondere bei einem Eigenheim. Der Weg in die Selbständigkeit kann ebenfalls zu dieser Kategorie gezählt werden, da dadurch potentiell finanzielle Unabhängigkeit entstehen kann.

Im Gegensatz dazu sind schlechte Schulden solche, die keinen langfristigen Wert generieren und oft mit hohen Zinssätzen einhergehen. Kreditkartenschulden und Konsumschulden sind Beispiele hierfür, da sie oft hohe Zinsen haben und nur dazu dienen, kurzfristige Bedürfnisse zu befriedigen. Autokredite gehören ebenfalls zu den schlechten Schulden, da Autos schnell an Wert verlieren und reine Luxusgüter sind.

Sparen

Um die eigene finanzielle Gesundheit zu verbessern, gibt es einige bewährte Methoden, die du in deinem Alltag anwenden kannst:

- Haushaltsbuch oder App verwenden: Verfolge deine Ausgaben genau, um ein besseres Gespür dafür zu bekommen, wohin dein Geld fließt. Optimierungen kannst du erzielen, indem du Kategorien für deine Ausgaben festlegst und regelmäßig überprüfst, ob es Bereiche gibt, in denen du Einsparungen vornehmen kannst.

- Vergleiche Ausgaben mit deinem Stundenlohn: Stelle dir vor, wie viele Stunden du arbeiten müsstest, um einen bestimmten Kauf zu finanzieren. Wenn zum Beispiel eine Jacke 500€ kostet und dein Stundenlohn 20€ beträgt, müsstest du 25 Stunden arbeiten, um sie dir leisten zu können. Dieser Vergleich kann dir helfen, deine Ausgaben besser zu bewerten.

- Vermeide Impulskäufe: Wenn du vor einem Kauf stehst, der nicht unbedingt notwendig ist, warte 24 Stunden, bevor du eine Entscheidung triffst. Dies gibt dir Zeit, um zu überlegen, ob der Kauf wirklich sinnvoll ist und ob du ihn dir leisten kannst, ohne deine langfristigen finanziellen Ziele zu gefährden.

- Spare etwa 10% deines Einkommens: Es ist wichtig, regelmäßig zu sparen, um finanzielle Reserven aufzubauen und für zukünftige Ausgaben oder unvorhergesehene Ereignisse gerüstet zu sein. Versuche, etwa 10% deines Einkommens zur Seite zu legen, um langfristig finanzielle Stabilität zu erreichen.

Indem du diese Tipps in deinen Alltag integrierst, kannst du deine finanzielle Situation verbessern und ein solides Fundament für deine Zukunft schaffen.

Investieren

Auch in diesem Punkt hat Sophie Turner einige hilfreiche Tipps parat.

- Schaffe einen „Notgroschen“: Es ist ratsam, einen finanziellen Puffer für unvorhergesehene Ausgaben zu haben. Dieser sollte etwa drei Monatsgehälter umfassen. Auf diese Weise bist du für Notfälle gewappnet und musst dir keine Sorgen machen, wenn unerwartete Kosten auftreten.

- Spare regelmäßig kleine Beträge: Du musst nicht große Summen auf einmal sparen, um finanzielle Stabilität zu erreichen. Es ist oft effektiver, regelmäßig kleinere Beträge beiseitezulegen.

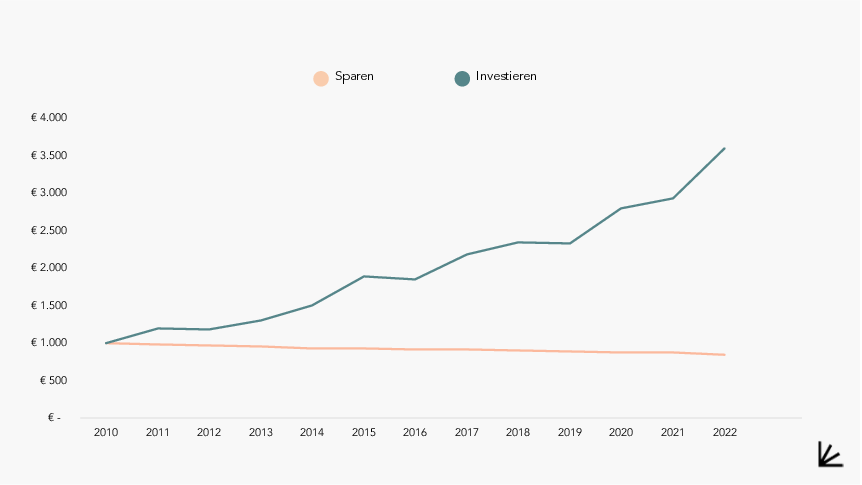

Um mit dem Sparen oder dem Investieren zu beginnen, ist nicht viel notwendig. Doch welche der beiden Strategien ist sinnvoller?

Dazu präsentiert Turner nebenstehende Abbildung, die veranschaulicht, dass sich durch Investitionen langfristig deutlich mehr Gewinne erzielen lassen als durch Sparen.

Das besagt auch der Zinseszinseffekt von Albert Einstein. Wenn wir bspw. mit 1000€ Grundkapital starten und monatlich 80€ investieren, von einem Zinssatz von 8% ausgehen (denn dies ist der Schnitt der letzten Jahrzehnte) und dies über 30 Jahre lang tun, haben wir am Ende rund 255 000€, wobei sich die Einzahlungen insgesamt nur auf rund 66 000€ belaufen. Das Geld arbeitet also von allein und wächst exponentiell.

Langfristigkeit ist relevant, um noch mehr vom Zinseszinseffekt zu profitieren.

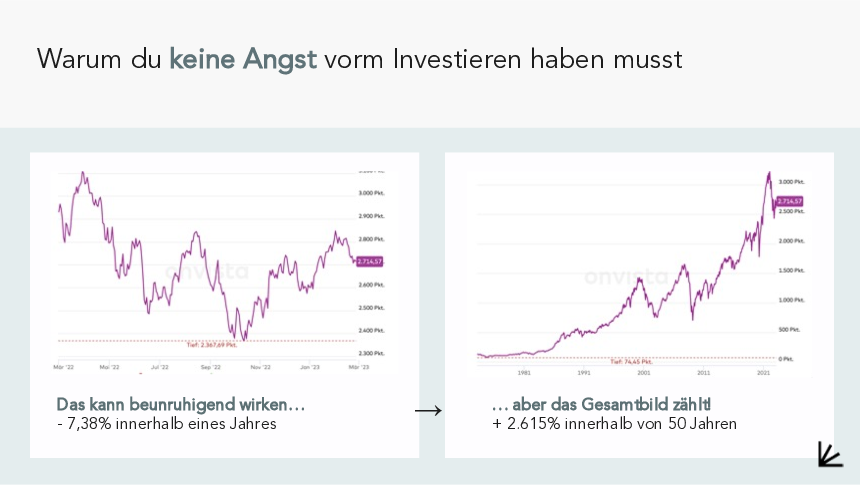

Aber man kann ja auch verlieren …

Bei vielen scheitern die Investitionsvorhaben an fehlender Risikobereitschaft. Doch Turner erklärt uns, warum wir keine Angst vor dem Investieren haben müssen: Schwankungen am Aktienmarkt sollten uns nicht nervös machen, weil die Kurse langfristig immer nach oben gehen. Wer 15 Jahre lang in ein Aktien-ETF investiert, macht zu 99,8% ein Plus. Wir sollten immer das große Ganze im Blick behalten und uns nicht auf eine Momentaufnahme versteifen.

Wie und worin investieren?

Investieren kann nicht nur eine Möglichkeit sein, Geld zu vermehren, sondern auch eine Chance, in Bereiche zu investieren, die den eigenen Interessen und Werten entsprechen.

- Nachhaltige Investitionen: Indem man in nachhaltige Unternehmen investiert, kann man dazu beitragen, positive Veränderungen in der Welt zu fördern. Nachhaltige Unternehmen können durch Investitionen wachsen und sich noch stärker für Umwelt- und Sozialbelange engagieren.

- Branchen und Unternehmen: Man kann in spezifische Branchen oder Unternehmen investieren, die man unterstützen möchte oder von deren Produkten und Innovationen man überzeugt ist.

- Länder: Eine weitere Möglichkeit ist es, in bestimmte Länder oder Regionen zu investieren, die man für vielversprechend hält. Dies könnte zum Beispiel aufstrebende Märkte in Schwellenländern oder etablierte Wirtschaftsmächte wie die USA umfassen.

Es ist jedoch wichtig, bei seinen Investitionen eine breite Streuung und Diversifikation zu beachten, um das Risiko zu minimieren.

Außerdem können mehrere Arten von Anlagen unterschieden werden:

- Aktien: Eine Aktie ist im Grunde genommen nichts anderes als ein Anteil eines Unternehmens.

- Anleihen: Eine Anleihe funktioniert so, dass man entweder einem Staat oder aber einem Unternehmen Geld leiht und dafür Zinsen erhält.

- Immobilien: Abgesehen von dem vollständigen Kauf einer Immobilie (was eine sehr große Investition darstellt und vielen die finanziellen Mitteln dafür fehlen), kann man auch indirekt in Immobilien investieren, indem man über die Börse an Immobilieninvestments teilhat.

- Rohstoffe: Investition in Rohstoffe wie Gold, Silber oder auch Kaffee.

Darüber hinaus bieten Exchange-Traded Funds (ETFs) eine einfache Möglichkeit, in eine breite Palette von Anlagen zu investieren. Zum Beispiel bündelt der MSCI-World-ETF über 1600 Unternehmen in einem Finanzprodukt, was eine breite Diversifikation bietet und das Risiko streut.

Online-Broker, Finanzberater*in & Co – Worauf man achten sollte …

Bevor du dich für einen Online-Broker, Finanzberater*in oder eine andere Finanzdienstleistung entscheidest, ist es wichtig, auf bestimmte Aspekte zu achten, um sicherzustellen, dass deine finanziellen Interessen geschützt sind.

- Transparenz: Transparenz ist entscheidend, wenn es um Finanzdienstleistungen geht. Achte darauf, dass alle Kosten klar und verständlich dargestellt werden. Überprüfe, ob es eine fixe Gebühr gibt, die einmalig, monatlich oder jährlich zu entrichten ist. Informiere dich über Transaktionskosten und ob Sparpläne kostenlos angeboten werden. Einige Anbieter erheben möglicherweise auch einen prozentualen Anteil an deinem Investment. Daher ist es wichtig, alle Gebühren im Voraus zu kennen.

- Steuern: Achte darauf, dass der gewählte Broker oder Finanzdienstleister steuereinfach ist, insbesondere wenn du in Österreich ansässig bist. Ein steuereinfacher Anbieter erleichtert die Abwicklung von Steuerangelegenheiten und minimiert den administrativen Aufwand.

- Anfangen: Es gibt kein perfektes Timing, um mit dem Investieren zu beginnen. Du bist nie zu alt und kannst mit sehr kleinen Beträgen starten. Wichtig ist nur, dass du den "Notgroschen" als finanzielle Absicherung behältst.

Finanzielle Gesundheit hat einen erheblichen Einfluss auf die allgemeine Gesundheit. Der Austausch mit anderen über Finanzen kann hilfreich sein, um Wissen zu teilen und voneinander zu lernen. Denke auch an deine Altersvorsorge und plane entsprechend für deine Zukunft.

Zuletzt solltest du bedenken, dass Finanzmanagement Spaß machen kann. Es ist nichts, was du tun musst, sondern etwas, das du tun kannst, um deine Wünsche zu erfüllen und finanzielle Freiheit zu erlangen.

FAQ - Eure Fragen

Führst du selbst ein Haushaltsbuch?

Ja, das führe ich tatsächlich! Das ist mir auch wichtig. Ich habe damals im Studium begonnen, als ich noch nicht so viel Geld zur Verfügung hatte, um auch am Ende des Monats noch was übrig zu haben. Und es ist schade, dass das viele nicht machen, weil es mittlerweile wirklich tolle Programme dafür gibt, mit denen das ganz einfach und übersichtlich funktioniert.

Welche Kanäle empfiehlt du zum Wissensaufbau?

Wissensaufbau ist super essenziell. Ich informiere mich natürlich bei Beatvest, meiner eigenen Firma. Man muss sehr auf die Qualität der Angebote achten. Es gibt viele Kurse, die einem versprechen, in einem Monat Millionär zu werden, wenn man nur den teuren Kurs bucht. Ansonsten kann ich bspw. auch „Finanzfluss“ oder diverse Government-Channels (Finanzielle Bildung von Österreich) empfehlen.

Siehst du Krypto-Währungen als Investment oder wie ist dein Blick darauf?

Das war ja ein sehr beliebtes Thema in den letzten Jahren und plötzlich nicht mehr. Ich sehe Krypto in der Hinsicht etwas kritisch, weil ich ein Fan von regulierten Finanzprodukten bin. Das Geld muss geschützt sein. Hier gibt es sehr strenge Regeln, an die sich normale Finanzdienstleister halten müssen – das ist alles reguliert. Das gilt aber nur für Aktien, Anleihen usw., aber nicht immer für Krypto. Ich würde sagen: Aufpassen, ob es reguliert ist oder nicht! Es kommt auf die eigene Risikobereitschaft an.

Wie kann man nachhaltig investieren?

Das ist sehr beliebt und macht Sinn. Es steht aber auch oft in Kritik, weil viele Unternehmen Greenwashing betreiben, indem sie sich als nachhaltig profilieren, aber eben nur den Anschein erwecken – in der Realität sieht es dann anders aus. ESG- (Environmental social governance) oder SRI (socially responsable investment)-Kriterien geben darüber Aufschluss. EU-Unternehmen müssen aber ohnehin in Zukunft bei Finanzprodukten kennzeichnen, was wirklich nachhaltig ist und was nicht.

Was ist der Unterschied zwischen Fonds und ETFs? Und worauf würdest du bei der Auswahl eines ETFs achten?

ETF steht für exchange traded fond. Das ist ein Fond, der auch an der Börse gehandelt wird. Bei einem normalen Fond sitzt jemand dahinter, der Unternehmen aussucht, die in diesen Fond aufgenommen werden. Ein normaler Fond wird also aktiv gemanagt. ETFs sind moderne Fonds, die deutlich günstiger sind, weil hier Computerprogramme die Auswahl treffen, was natürlich aufgrund der entfallenden Personalressourcen kostengünstiger ist. Dennoch haben sie oft besseren Output als normale Fonds.

Bezüglich der Auswahl eines ETFs sollte man auf die Gebühren achten. Bei einem aktiv gemanagten Fond liegen die Gebühren häufig über 1,5%, bei ETFs meistens deutlich niedriger. Diese Gebührenstruktur nennt sich TER (total expense ratio). Außerdem sollte man die Replikationsmethode berücksichtigen: Reinvestiert der ETF die Gewinne wieder in sich selbst oder schüttet er sie aus (persönliche Präferenz)? Und wie ist das Fond-Volumen? Es sollten schon um die 500 Mio.€ enthalten sein, damit die notwendige Liquidität gegeben ist. Und natürlich gibt auch die Bestandsdauer des ETFs Aufschluss über dessen Stabilität.

Download Arbeitsblatt Finanzen

- DateinameTyp

- Arbeitsblatt_Finanzenpdf

Die Aufzeichnung des gesamten Vortrags inklusive der Q&A Session steht den Windhund 365 Kunden auf der Eventumgebung 30 Tage lang zur Verfügung.

- Sebastian Mauritz - Prosilienz®

- Patrick Mocker - Akutstress meistern

- Sophie Thurner - Die andere Welt hinter Geld

- Dr. Margarita Seiwald - Die Macht der Psyche

- Dr. Bernd Hufnagl - Das gestresste Gehirn

- Dr. Manuel Schabus - Neues aus der Schlafforschung

- Anna Gellert - Fuel Smart

- Patrick Herrmann - Die Gesundheit steht am Ende der Lüge

- Frédéric Letzner - Kopf aus! Mund auf!

- Ali Mahlodji - Zukunft ist jetzt

- Dr. Bardia Monshi - Krisen Kraftvoll Kontern

- Thomas Huber - Berufung Berg

- Austrian Health Day powered by AUVA 2023 - Bildgalerie

- Bericht - Austrian Health Day powered by AUVA

- Ankündigung - Austrian Health Day powered by AUVA

- Dr. Christian Benedict - Schlaf dich klug, schön & erfolgreich

- Dr. Sabine Schonert-Hirz - Digitaler Stress

- Marc Gassert - Wieder ins Tun kommen

- Dr. Lutz Graumann - Eat Smart

- Felix Gottwald - Bewegt. Bewusst. Belebt.

- Dr. Markus Hengstschläger - Die Macht der Gene

- Dejan Stojanovic - Vorteile einer gesunden Fehlerkultur

- Peter Rach - Hilfe, unser Team macht krank!

- Cornelia Seitlinger-Schreder - Smart Food Choice

- Christoph Schlick - Was meinem Leben Wert und Sinn gibt

- Austrian Health Day powered by AUVA 2022

- Go digital or go home

- Whitepaper: Was ist BGM? – der kompakte Leitfaden